2.1.1. Küresel Finansal Kriz ve Yeni Para Politikası İhtiyaçları

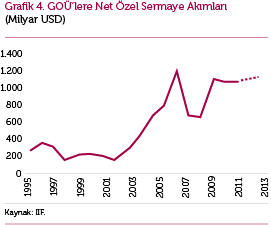

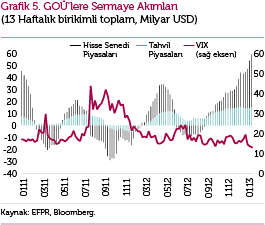

TCMB’nin 2012 yılında izlediği para politikasının temeli, küresel kriz sonrası oluşan konjonktüre uygun olarak 2010 sonlarından itibaren aşamalı olarak tasarlanan yeni politika yaklaşımına dayanmaktadır. Küresel kriz sonrasında, gelişmiş ülkelerin eş zamanlı biçimde uyguladıkları gevşek para ve genişletici maliye politikaları küresel ölçekte likidite artışına neden olmuş, söz konusu likidite bolluğu ilk etapta küresel finansal piyasalarda risk iştahını ve sermaye hareketlerini artırıcı bir etki yaratmıştır. Öte yandan, krizin başlangıcı üzerinden dört yılı aşkın bir süre geçmiş olmasına rağmen küresel iktisadi faaliyetteki toparlanma istenilen düzeye ulaşamamıştır. Gerek Amerika Birleşik Devletleri’nde (ABD) gerek Euro Bölgesinde bilanço düzeltme sürecinin uzun sürmesi, maliye politikalarının büyümeyi destekleyici kapasitesinin sınırlı kalması ve süregelen belirsizlik ortamı büyüme görünümünü olumsuz yönde etkilemiştir. Dolayısıyla, kriz sonrası dönemde risk iştahı, likidite bolluğu ile artmışsa da krizden toparlanma sürecinin dalgalı bir şekilde gerçekleşmesinden olumsuz etkilenmiş ve sermaye hareketlerinde yüksek oranda oynaklık görülmüştür (Grafik 4 ve Grafik 5). Gelişmekte olan ülkeler, ekonomilerinde makro-finansal istikrarı tehdit edici boyuta ulaşabilecek bu gelişmeler karşısında şoklara karşı daha hızlı tepki verebilecek esnek bir para politikası yaklaşımına ihtiyaç duymuşlardır.

Gelişmiş ülkelerdeki aşırı genişleyici para politikaları ve miktarsal genişlemeler sonucu artan küresel likidite gelişmekte olan ülkelerin finansal sistemlerinde risklerin birikmesine neden olmaktadır. Diğer bir ifadeyle, sermaye akımlarındaki oynaklığın küresel ölçekte artması, bu akımların alıcısı konumundaki ekonomileri krediler ve döviz kurundaki dalgalanmalar yoluyla etkilemektedir. Firma bilançoları, sermaye girişlerinin artması ile birlikte değerlenme eğilimine giren döviz kuru sonucu olumlu etkilenmekte; bu da finansal aracılık kesiminin risk iştahını artırarak kredilerin hızlı bir biçimde artmasına ve sistemik risklerin belirginleşmesine neden olabilmektedir. Kredilerde aşırı bir artış gerek kredi kalitesinde düşüş riskinin artması gerek iç talebin toplam gelirden daha hızlı büyümesine yol açması nedeniyle finansal istikrarı bozucu bir etki gösterebilmektedir. Dolayısıyla, iktisat literatüründe aşırı kredi büyümesinin finansal krizlere dair önemli bilgiler içerdiği vurgulanmaktadır. Benzer şekilde, aşırı değerli bir döviz kuru dışa açık bir ekonomide başta bilanço kanalı olmak üzere birçok kanaldan sistemik riski artırarak ve kaynak dağılımını bozarak makro-finansal istikrara olumsuz etki yapabilmektedir. Bu gelişmeler ışığında, gelişmekte olan ülkelerin yeni para politikası tasarımlarında, sermaye akımlarındaki oynaklığın azaltılması önem arz etmekte; bu çerçevede kredilerdeki büyüme ve döviz kuru gelişmeleri yakından takip edilmektedir.