2.7. Döviz Rezerv ve Risk Yönetimi

Türkiye Cumhuriyeti Hükûmetinin döviz cinsinden olan borçlarına karşılık iç ve dış borç servisini gerçekleştirmek, dışsal şoklara karşı gerekli döviz likiditesini bulundurmak, para ve kur politikası uygulamalarını desteklemek, piyasalara güven vermek gibi amaçlara yönelik olarak tutulan TCMB rezervlerinin yönetimine ilişkin uygulamaların temel dayanağı, 1211 sayılı TCMB Kanunu’nda yer almaktadır. Ayrıca, Kanun’la verilen görev ve yetkiye dayanarak Banka Meclisinin, döviz ve altın rezerv yönetimine ilişkin düzenlediği yönetmelikler ve aldığı kararlar da rezerv yönetimi uygulamalarının çerçevesini oluşturmaktadır.

TCMB’de, rezerv yönetiminde karar alma süreci üç aşamalı hiyerarşik bir yapıda oluşturulmuştur. En yüksek karar organı olarak Banka Meclisi, Kanun’da sırasıyla güvenli yatırım, likidite ve getiri olarak sıralanan önceliklere göre hazırlanan Döviz Rezerv Yönetmeliği’ni (Yönetmelik) onaylayarak rezerv yönetimi için genel yatırım kriterlerini belirlemekte, uygulamaya dönük kararların alınması konusunda Yönetim Komitesini ve Döviz Risk ve Yatırım Komitesini (DRYK) yetkilendirmektedir. Banka Meclisince onaylanan Döviz Rezerv Yönetimi Yönetmeliği çerçevesinde, Yönetim Komitesinin ve DRYK’nin aldığı kararlar, kurumsal karar alma sürecinin ikinci aşamasını oluşturmaktadır. Bu aşamada, TCMB’nin genel risk toleransını ve yatırım stratejisini yansıtan model portföy belirlenerek karara bağlanmaktadır. Model portföy, TCMB’nin stratejik varlık tahsisine ilişkin tercihlerini göstermekte olup, her yıl sonunda ertesi yıl uygulanmak üzere DRYK tarafından belirlenmekte, Yönetim Komitesinin onayı ile yürürlüğe konulmaktadır. Yönetmelik ve model portföy ile belirlenen tercih ve kısıtlar çerçevesinde rezerv yönetimi uygulamalarının gerçekleştirilmesi kurumsal karar alma sürecinin üçüncü ve son aşamasını oluşturmaktadır. Rezerv yönetimi uygulamaları, görevler ayrılığı ilkesine göre oluşturulan bir organizasyon yapısı içinde gerçekleştirilmektedir. Buna göre, rezerv yönetim faaliyetleri Döviz İşlemleri Müdürlüğünce yürütülürken, rezerv yönetimine ilişkin risk yönetimi Döviz Risk Yönetim Müdürlüğü tarafından yerine getirilmektedir.

Rezerv yönetimi, Yönetmelik’e ve model portföye uygun olarak, belirlenen hedefler ve limitler çerçevesinde uluslararası piyasalarda yapılan döviz alım / satım işlemleri, forward işlemler, diğer türev işlemler, yurt dışı efektif alım / satımı ve sevkiyatı ile yurt içi efektif sevkiyat işlemleri, döviz depo işlemleri, menkul kıymet alım / satım işlemleri, geri alım vaadiyle satım işlemleri, geri satım vaadiyle alım işlemleri, menkul kıymet borç verme işlemleri gerçekleştirilmektedir.

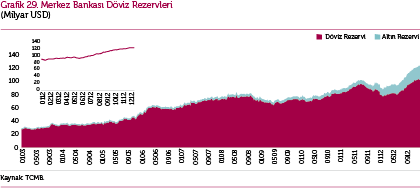

Uluslararası standartta olan TCMB altın rezervleri, Kanun’da yer alan hüküm ve şartlar dâhilinde, Bankaca düzenlenen konuya ilişkin yönetmelik çerçevesinde yönetilmektedir. Bu yönetmelik uyarınca, altın rezervlerine ilişkin doğrudan altın alım / satımı, altın depo ve altın "swap" işlemleri yapılabilmektedir. Ekim 2011’den itibaren geçerli olmak üzere, bankaların yükümlülükleri için tesis etmeleri gereken zorunlu karşılıkların, yükümlülüklerin cinsine göre belirlenmiş oranlara denk gelen kısmının "standart altın" cinsinden tutulabilmesine imkân sağlanmıştır. Bu çerçevede, altın mevcutları 195,3 tondan 362,8 tona yükselmiş ve 2012 yıl sonu itibarıyla altın varlıkların rezervler içindeki payı yüzde 16,6 olmuştur (Grafik 29).

Rezerv yönetimi sırasında karşılaşılan risklerin tanımlanarak kontrolü, stratejik varlık tahsisi, dolayısıyla model portföyün belirlenmesi aşamasında başlamaktadır. Döviz rezervlerinin öncelikle hangi para birimleri cinsinden, hangi yatırım araçlarında ve hangi vadelerde yatırıma tabi tutulacağı belirlendiğinde rezerv yönetiminden elde edilecek getiri ile maruz kalınacak finansal riskler büyük ölçüde belirlenmiş olmaktadır. TCMB’nin stratejik varlık tahsisine ilişkin tercihlerini yansıtan model portföy; hedef döviz kompozisyonu, hedef vade kompozisyonu ve bunlardan sapma limitleri, temel para birimleri bazında oluşturulacak alt portföylerin sayısı ve oranları, maksimum işlem limitleri toplamı, kullanılabilecek işlem türleri ile yatırım yapılabilecek ülkeleri ve yatırım araçlarını ifade eden yatırım evreninden oluşmaktadır. Model portföy belirlenirken, sermayenin korunması ve gerekli likiditenin temini kısıtları altında getiri elde edilmesi hedeflenmekte, ülkenin ulusal varlığı olan rezervlerin basiretli yönetimine büyük önem verilmektedir. Bankanın risk toleransı çerçevesinde kabul edilebilir genel risk düzeyi model portföy ile belirlendikten sonra, mevcut risklerin ölçülmesi, gözetimi ve raporlaması düzenli olarak yapılmaktadır.

Avrupa Birliği’nde (AB) yaşanan borç krizinin derinleşerek devam etmesi ve küresel krizin etkilerinin sürmesi, TCMB’nin 2012 yılı rezerv yönetim stratejilerinin belirlenmesinde etkili olmuştur. Bu kapsamda finansal risklerin yüksek seviyede kalmaya devam ettiği 2012 yılında da, rezerv yönetiminde izlenen muhafazakar yaklaşım sürdürülmüş, rezervlerin korunması için gereken her tür tedbir alınmıştır.

Sonuç olarak, uluslararası ekonomi ve mali piyasalardaki gelişmelere paralel olarak rezerv ve risk yönetimindeki gelişmeler yakından takip edilmekte, TCMB’nin gereksinimleri dikkate alınarak ülke uygulamasının günümüz koşullarına paralel gelişme göstermesi sağlanmaktadır.