İktisadi faaliyet, salgının dış ticaret, turizm ve iç talep üzerindeki etkilerine bağlı olarak Mart ayı ortalarından itibaren zayıflamaya başlamıştır. Ekonomideki yavaşlama Nisan ayında belirginleşmiş ve sektörler geneline yayılmıştır. Başta ana ticaret ortağımız olan Avrupa bölgesi olmak üzere küresel iktisadi faaliyetteki sert daralmayla birlikte ihracat imkânları önemli ölçüde zayıflamış, yurt dışı seyahat kısıtlamaları sonrası turizm faaliyetleri durma noktasına gelmiştir. Mayıs ayına kadar sıkı bir şekilde uygulanan ekonomik kapanma ve sokağa çıkma yasakları gibi hareket kısıtlamaları, salgından en çok etkilenen hizmetler sektöründe daha belirgin olmak üzere iktisadi faaliyet ve istihdamı olumsuz etkilemiştir.

Mayıs ayının ortalarından itibaren salgına bağlı kısıtlamaların kademeli olarak hafifletilmesiyle destekleyici politikaların yurt içi talep ve iktisadi faaliyet üzerindeki etkisi belirginleşmiştir. Finansal koşullardaki belirgin gevşeme ve güçlü kredi ivmesiyle, ertelenmiş yurt içi talep hızlı bir şekilde devreye girmiş ve ihracatın da desteğiyle ekonomide güçlü bir toparlanma sağlanmıştır. Böylece, yılın ikinci çeyreğinde yüzde 11,0 oranında gerileyen GSYİH üçüncü çeyrekte yüzde 15,9 oranında güçlü bir artış kaydetmiş ve salgın öncesi seviyesini aşmıştır. Son çeyrekte ise iktisadi faaliyetteki artış ivme kaybetmekle birlikte sürmüştür. Bu görünüm altında, 2020 yılı büyümesi yüzde 1,8 olmuştur.

Güçlü kredi ivmesiyle ekonomide sağlanan hızlı toparlanmanın dış denge ve enflasyon görünümü üzerinde belirgin yansımaları olmuştur. Krediler ve parasal büyüklüklerde kısa sürede sağlanan hızlı genişleme, iktisadi faaliyetteki toparlanmayı desteklemekle birlikte enflasyon ve cari denge görünümünü olumsuz etkilemiştir. Mal ihracatındaki iyileşmeye karşın, başta turizm olmak üzere hizmet gelirlerindeki düşüş ve ithalattaki canlanmayla birlikte cari işlemler açığı hızla artmıştır. Bu dönemde, küresel belirsizliklere ek olarak yurt içinde enflasyon beklentilerinin bozulması ve dolarizasyon eğiliminin güç kazanması altın talebini artırmış ve dış dengeyi olumsuz etkilemiştir.

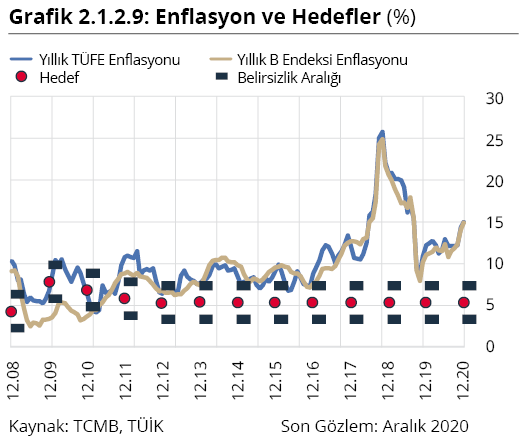

2020 yılında tüketici enflasyonunun ana sürükleyicisi döviz kuru gelişmeleri olmuştur. Yılın ilk on aylık döneminde enflasyon yüzde 12 civarında yataya yakın bir seyir izlemiştir. Bu seyirde, büyük ölçüde enerji ve tütün kaynaklı baz etkileri sınırlayıcı olurken, enflasyon Temmuz ayından itibaren gıda ve temel mal gruplarında artış eğilimine girmiştir. Döviz kuru başta olmak üzere artan maliyet baskıları ve güçlü kredi ivmesine bağlı talep yönlü unsurlar özellikle yılın ikinci yarısında enflasyon beklentilerini ve görünümünü olumsuz etkilemiştir. Ayrıca, üretici enflasyonu da yılın ikinci yarısında hızlı bir artış göstermiş ve tüketici fiyatları üzerinde maliyet yönlü baskılar güçlü seyretmiştir. Bu gelişmeler sonucunda, tüketici enflasyonu Aralık ayında yıllık yüzde 14,60’a yükselmiştir. Yılın ikinci yarısında çekirdek enflasyon göstergeleri de yüksek seyretmiş ve fiyat artışları genele yayılmıştır.

TCMB, Kasım ayından itibaren para politikası uygulamalarında makrofinansal riskleri de dikkate alan bir çerçeve içinde fiyat istikrarı odaklı kararlı bir duruşun önemine vurgu yapmıştır. TCMB Ağustos ayı başından itibaren salgın dönemine özgü politikalarda koordineli sıkılaşma adımları atmış ancak makroekonomik istikrara ilişkin risklerin sürmesi politikalarda bir değişiklik ihtiyacı doğurmuştur. Bu kapsamda, TCMB, Kasım ayının ilk haftasından itibaren mevcut riskleri dikkate alan ve enflasyonda düşüşü önceliklendiren bir politika duruşunu benimseyeceğine yönelik iletişim yapmıştır. Bu söylemle tutarlı olarak, TCMB, enflasyon görünümü üzerindeki risklerin bertaraf edilmesi, enflasyon beklentilerinin kontrol altına alınması ve dezenflasyon sürecinin en kısa sürede tesisi için, Kasım ve Aralık aylarında net ve güçlü bir parasal sıkılaştırma yapmıştır. İlaveten Kasım ayından itibaren para politikasında sade bir operasyonel çerçeveye geçmiştir. Para politikasına dair alınan bu kararlar, TCMB’nin politika duruşunu fiyat istikrarı önceliğini koruyarak belirleyeceğine vurgu yapan bir iletişim politikası ile desteklenmiştir.

Para Politikası Gelişmeleri

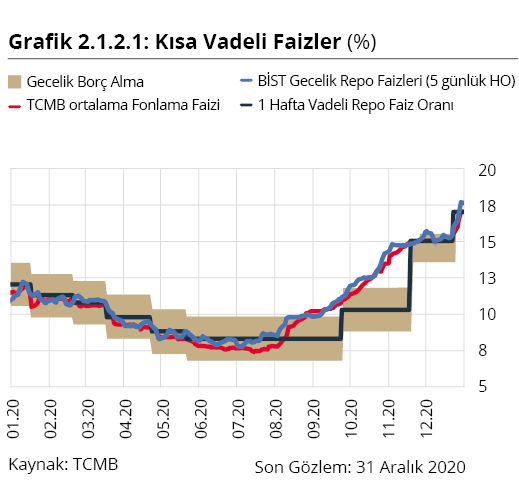

TCMB, 2019 yılının Temmuz ayında başladığı faiz indirim sürecine, enflasyondaki seyrin yıl sonu tahminleriyle uyumlu olduğu değerlendirmesiyle 2020 yılı Ocak ve Şubat aylarında devam etmiş ve politika faiz oranında toplam 125 baz puanlık indirim yapmıştır. 2019 yılında Türkiye ekonomisine ilişkin makroekonomik göstergelerde belirgin bir iyileşme kaydedilmiştir. Enflasyonda hızlı bir düşüş sağlanmış, cari işlemler dengesinde önemli bir düzelme gözlenmiştir. Salgının ilk dönemlerinde, küresel gelişmeler paralelinde Türk lirasında gözlenen değer kaybına karşın, başta ham petrol ve metal fiyatları olmak üzere uluslararası emtia fiyatlarındaki keskin düşüş enflasyon görünümünü olumlu etkilemiştir. Bu çerçevede, TCMB, yıl sonu enflasyon tahmini üzerindeki aşağı yönlü risklerin arttığı değerlendirmesiyle Mart ve Nisan aylarında politika faizinde toplamda 200 baz puan indirime gitmiştir. Bu dönemde TCMB, salgına bağlı gelişmelerin Türkiye ekonomisi üzerindeki olumsuz etkilerinin sınırlandırılması açısından finansal piyasaların, kredi kanalının ve firmaların nakit akışının sağlıklı işleyişinin devamı sağlamak amacıyla kapsamlı tedbir paketleri açıklamıştır. Salgın dönemine özgü destekleyici politika adımları TCMB’nin likidite yönetimi stratejisine de yansımış ve bu dönemde üç ay vadeli hedefli likidite imkânları kapsamında düşük maliyetli fonlama sağlanmıştır.

TCMB, Mayıs ayında, üretim ve satışlardaki düşüşe bağlı birim maliyet artışlarına dikkat çekerek, enflasyonda kısa vadede bir miktar artış görülebileceği, ancak toplam talep koşullarının enflasyonu sınırlayıcı etkisinin arttığı değerlendirmesinde bulunarak politika faizinde 50 baz puanlık ölçülü bir indirim yapmıştır. Haziran ayında ise TCMB, toplam talep koşullarının sınırlayıcı etkisine karşın, salgına bağlı birim maliyet artışlarının yansımalarıyla çekirdek enflasyon göstergelerinin eğilimlerinde bir miktar yükseliş gözlendiğini vurgulayarak politika faizini sabit bırakmıştır. Temmuz ayındaki değerlendirmelerinde TCMB, yılın ikinci yarısında talep yönlü dezenflasyonist etkilerin daha belirgin hale geleceği öngörüsünü korumakla birlikte, söz konusu dönemde yıl sonu enflasyon tahmini üzerindeki risklerin yukarı yönlü olması nedeniyle politika faizini sabit bırakmıştır.

Enflasyon beklentilerinin kontrol altına alınması ve enflasyon görünümüne yönelik risklerin sınırlanması amacıyla, Ağustos ayı başından itibaren salgın dönemine özgü politikalarda koordineli sıkılaşma adımları atılmış ve haftalık repo ihalelerine ara verilerek fonlama ihtiyacı gecelik vadede sağlanmaya başlamıştır. TCMB Eylül ayında dezenflasyon sürecini yeniden tesis etmek ve fiyat istikrarını desteklemek amacıyla politika faizinin 200 baz puan yükseltilmesine karar vermiştir.

TCMB, Ekim ayında politika faizini sabit tutmakla birlikte, enflasyon görünümünde belirgin bir iyileşme sağlanana kadar para ve likidite politikalarındaki sıkı duruşun sürdürülmesine karar vermiştir. Para politikası operasyonel çerçevesinde değişikliğe gidilerek, Geç Likidite Penceresi (GLP) işlemlerinde uygulanacak TCMB borç verme faiz oranı ile gecelik borç verme faiz oranı arasındaki fark 300 baz puan olarak belirlenmiştir.

Salgın sonrası sıkılaşma adımları çerçevesinde Temmuz ayından Kasım ayına kadar olan dönemde ağırlıklı ortalama fonlama maliyeti yaklaşık olarak 750 baz puan artış kaydederek yüzde 14,87 seviyesine ulaşmıştır. Kasım ayında ise enflasyon görünümüne dair risklerin bertaraf edilmesi, enflasyon beklentilerinin kontrol altına alınması ve dezenflasyon sürecinin en kısa sürede yeniden tesisi için, politika faizi yüzde 10,25’ten yüzde 15’e yükseltilmiştir. Faiz artırım kararına ek olarak TCMB, sade bir operasyonel çerçevede kısa vadeli tüm fonlamanın temel politika aracı olan bir hafta vadeli repo faiz oranı üzerinden yapılmasına karar vermiştir. Aralık ayında ise dezenflasyon sürecinin en kısa sürede yeniden tesisi için, 2021 yıl sonu tahmin hedefi göz önünde bulundurularak politika faizi yüzde 15’ten yüzde 17 seviyesine yükseltilmiştir (Grafik 2.1.2.1).

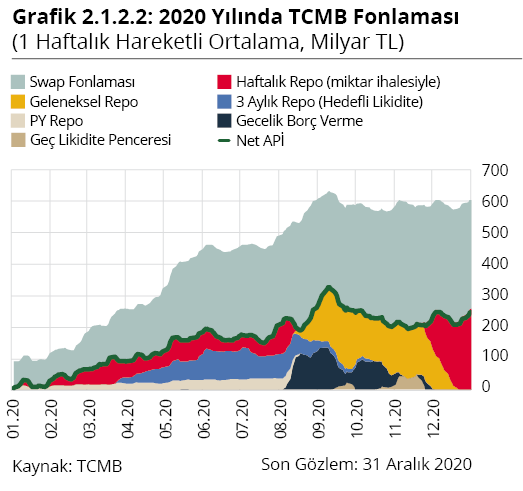

2020 yılında APİ aracılığıyla sağlanan fonlamanın kompozisyonunda salgın sonrası devreye alınan yeni imkânlar ve finansal piyasa gelişmeleri nedeniyle belirgin değişiklikler gözlenmiştir. TCMB, 2020 yılında APİ çerçevesinde bir hafta vadeli repo miktar ihaleleri, piyasa yapıcı likidite imkânı, hedefli ilave likidite imkânı kapsamında yapılan repo miktar ihaleleri, bir ay vadeli geleneksel yöntemli repo ihaleleri, gecelik vadeli repo ve depo işlemleri ile GLP işlemleri yoluyla fonlama sağlamıştır. Kasım ayı PPK kararı sonrası kısa vadeli tüm fonlamanın temel politika aracı olan bir hafta vadeli repo faiz oranı üzerinden yapılması ile APİ fonlaması da sade bir yapıya kavuşmuştur (Grafik 2.1.2.2).

Sistemin fonlama ihtiyacı 2019 yıl sonuna göre yaklaşık olarak 530 milyar TL yükselmiş olup söz konusu artışın temel belirleyicileri, emisyon hacmindeki yükseliş, TL karşılığı döviz ve altın işlemleri ile Hazine’nin net borçlanma tutarındaki artış olmuştur. Reeskont kredileri ve TCMB DİBS alımları ise sistemin fonlama ihtiyacını azaltan unsurlar olmuştur. Sistemin fonlama ihtiyacı, net APİ ile döviz ve altın karşılığı gerçekleştirilen swap işlemleriyle sağlanmaktadır. Bu kapsamda, 2019 yıl sonu itibarıyla 74 milyar TL olan swap işlem tutarı yaklaşık olarak 264 milyar TL artış göstererek 31 Aralık 2020 tarihi itibarıyla 338 milyar TL seviyesine yükselmiştir. 2019 yıl sonu itibarıyla 9,9 milyar TL olan net APİ ise yaklaşık 267 milyar TL artış göstererek 31 Aralık 2020 tarihi itibarıyla seviyesine ulaşmıştır (Grafik 2.1.2.2).

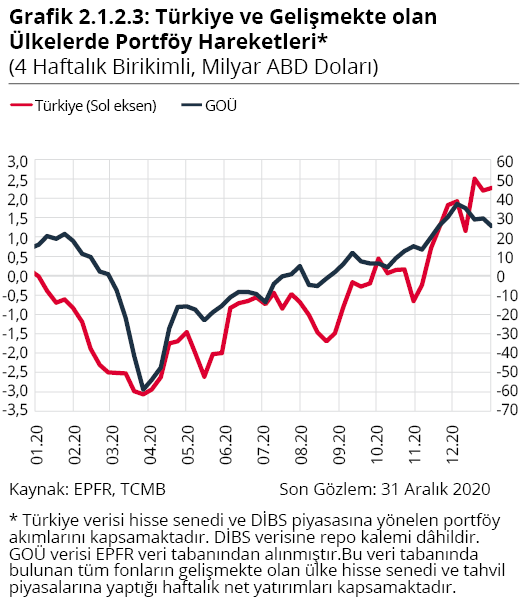

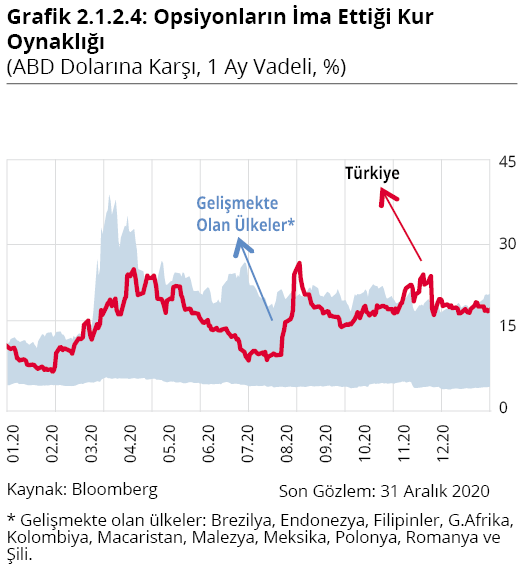

Küresel risk iştahının oldukça dalgalı seyrettiği 2020 yılında gelişmekte olan ülkelerde yaşanan portföy çıkışları ile döviz kuru oynaklıklarında artışlar gözlenmiştir (Grafik 2.1.2.3 ve 2.1.2.4). Yılın üçüncü çeyreğinde ülkelerin attığı normalleşme adımlarının yanı sıra gelişmiş ve gelişmekte olan ülkelerin genişleyici parasal ve mali duruşlarını sürdüreceğine yönelik beklentiler küresel risk iştahını artırmıştır. Buna karşın, Türkiye’den portföy çıkışları ülkeye özgü unsurların etkisiyle yılın üçüncü çeyreğinde de sürmüş, bu yönüyle diğer gelişmekte olan ülkelerden olumsuz ayrışmıştır. Türk lirasının oynaklığı Ağustos ayının başlarında belirgin şekilde yükselmiş, sonrasında dalgalı seyrederek diğer gelişmekte olan ülke para birimlerinden olumsuz ayrışmıştır.

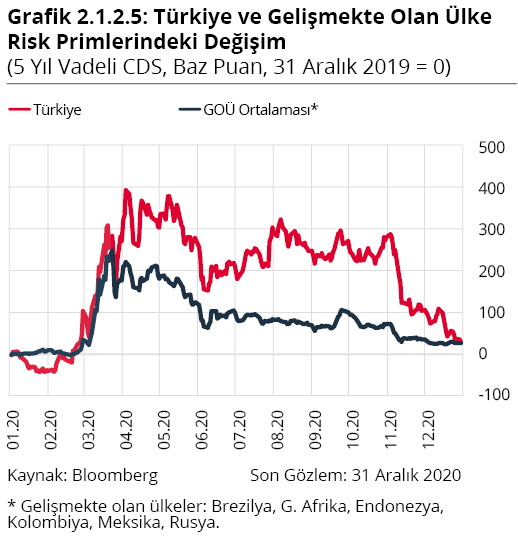

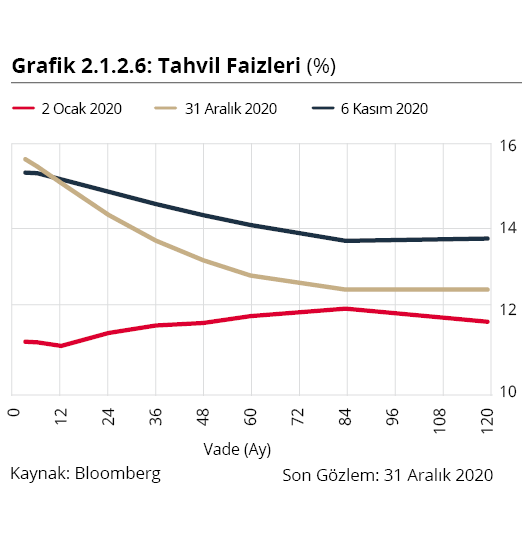

Kasım ayından itibaren TCMB’nin fiyat istikrarı vurgusu ve para politikası kararlarında enflasyondaki düşüşü önceliklendireceğine dair net iletişimi ve güçlü parasal sıkılaştırması sonucunda hem portföy girişleri tekrar başlamış hem de Türk lirasının oynaklığında gerileme olmuştur. Para politikası uygulamaları ve iletişimindeki bu değişikliğin risk primi üzerinde olumlu yansımaları olmuş, ülke risk primi gerilemiş ve özellikle uzun vadeli tahvil getirilerinde belirgin düşüş kaydedilmiştir (Grafik 2.1.2.5 ve Grafik 2.1.2.6).

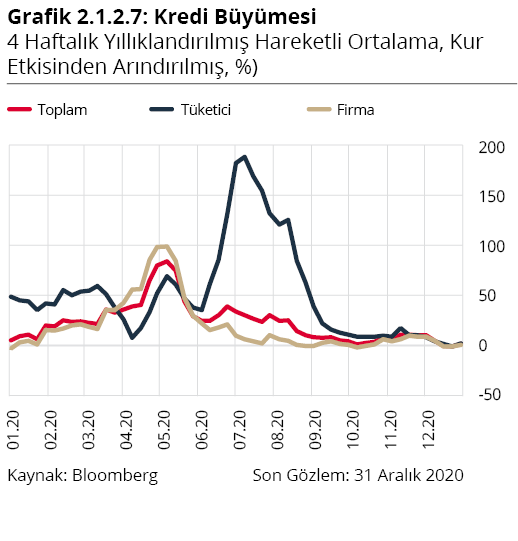

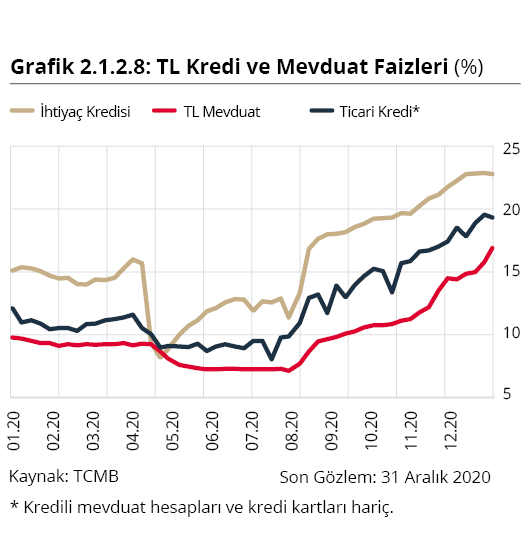

Kredi büyümesine dayalı ZK düzenlemeleri ve 2020 yılının ikinci çeyreğinde salgının hanehalkı ve firmalar üzerindeki olumsuz etkilerini hafifletmek amacıyla sağlanan destek paketlerinin ve Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) tarafından yürürlüğe konulan aktif rasyosu düzenlemesinin de etkisiyle krediler 2020 yılının ikinci çeyreğinde yüksek oranda artış kaydetmiştir (Grafik 2.1.2.7). Ağustos ayında kredi faizlerindeki artışla birlikte, firma kredilerini takiben bireysel krediler de normalleşme sürecine girmiştir. Kasım ayından itibaren TCMB’nin güçlü parasal sıkılaştırma adımları kredi ve mevduat faizlerine güçlü bir şekilde yansımıştır (Grafik 2.1.2.8). Para ve likidite politikasının kredi ve mevduat faizlerine yansımasıyla finansal koşullarda önemli bir sıkılaşma sağlanmıştır.

Enflasyon Gelişmeleri

Uygulanan politikalar sonucunda Türk lirasının istikrar kazanması ve ılımlı seyreden talep koşulları ile ithalat fiyatları 2019 yılında enflasyondaki düşüşü desteklemiş, tüketici enflasyonu 2019 yılı Eylül ayında tek haneye gerilemekle birlikte yılın son iki ayında baz etkisiyle yükselerek yılı yüzde 11,84 seviyesinde tamamlamıştır. Tüketici enflasyonu 2020 yılı genelinde yüzde 12 seviyelerinde dalgalanmış, son çeyrekte ise hızlanarak yıl sonunda yüzde 14,60 seviyesinde gerçekleşmiştir (Grafik 2.1.2.9). 2020 yılında enflasyondaki artışın temel belirleyicisi Türk lirasındaki değer kaybı olmuştur. İşlenmemiş gıda fiyatları ve reel birim iş gücü maliyetleri de enflasyona artış yönünde katkı vermiştir. Diğer taraftan, talep koşulları yılın ilk yarısında salgın kaynaklı olarak enflasyonu sınırlayıcı yönde etki ederken söz konusu dezenflasyonist etkinin yılın ikinci yarısında normalleşme ve güçlü kredi ivmesine bağlı olarak sınırlı kaldığı değerlendirilmektedir. Bu çerçevede, 2020 yılında sektörel talep farklılaşması enflasyon dinamiklerine de yansımıştır. Nitekim, güçlü kredi ivmesinin etkili olduğu dayanıklı mal grubunda enflasyonist baskılar belirginleşmiş, giyim ve ayakkabı grubunda ise turizm ve işsizlik görünümüne bağlı olarak zayıf seyreden sektörel talep koşullarının dezenflasyonist etkileri gözlenmiştir. 2020 yılında ABD doları cinsi ithalat fiyatları dalgalı bir seyir izlemiş, yıl genelinde enflasyona katkısı sıfıra yakın olmuştur. Enflasyon beklentileri ise yılın ikinci yarısında yükselmiştir (Grafik 2.1.2.10). Üretici enflasyonunun yılın ikinci yarısında hızlı bir artış göstererek Aralık ayı itibarıyla yüzde 25,15’e ulaşmasıyla, tüketici fiyatları üzerinde maliyet yönlü baskılar da güçlü seyretmiştir. Bu çerçevede, 2020 yılında enflasyonun eğiliminde artış gözlenmiş, çekirdek göstergelerden B ve C’nin yıllık enflasyonları sırasıyla yüzde 14,52 ve yüzde 14,31’e yükselmiştir.

Tüketici enflasyonu, 2020 yılı genelinde yüzde 12 civarında dalgalı bir seyir izledikten sonra yılın son iki ayında yükselerek Ekim Enflasyon Raporu tahmininin üzerinde gerçekleşmiştir. Yıllık enflasyondaki artışın ana sürükleyicileri temel mal ve gıda grupları olmuştur. Temel mal grubu enflasyonundaki yükselişte güçlü kredi ivmesine bağlı talep ve döviz kuru gelişmeleri ana belirleyiciler olmuştur. Temel mal grubunun önemli bileşeninden talep koşullarının güçlü seyrettiği dayanıklı mal grubunda maliyet artışlarının güçlü bir şekilde fiyatlara yansıtıldığı gözlenirken, salgından etkilenen giyim grubunda yıllık enflasyon bir önceki yıl seviyesinin altına gerilemiştir. Birinci el otomobil alımlarında uygulanan ÖTV ve matrah tutarlarının güncellenmesinin temel mal grubu enflasyonunu olumsuz etkilediği değerlendirilmektedir. Gıda enflasyonundaki artışta salgına bağlı arz ve talep yönlü gelişmelerin etkileri gözlenmiş, bunun yanı sıra döviz kurunda yaşanan gelişmeler ve uluslararası gıda fiyatlarında gözlenen yükseliş gıda enflasyonunu olumsuz yönde etkileyen diğer unsurlar olmuştur.

2020 yılının ilk çeyreğinde nispeten yatay sayılabilecek dar bir aralıkta dalgalanan hizmet grubu yıllık enflasyonunda Mart ayı ile birlikte salgının sınırlayıcı etkileri hissedilmiş, enflasyon Nisan ve Mayıs aylarında salgın hastalığa bağlı olarak faaliyetin kesintiye uğradığı kalemler öncülüğünde bir miktar yavaşlamış, Haziran ayında ise normalleşme sürecinin etkilediği kalemler öncülüğünde artmıştır. Üçüncü çeyrekte normalleşme adımlarıyla birlikte enflasyonist baskılar bir miktar azalmasına rağmen, döviz kuruna duyarlı kalemlerde belirgin fiyat artışları gözlenmiştir. Hizmet kalemlerinin bazılarına getirilen KDV indirimleri, sınırlı da olsa, grup enflasyonunu olumlu etkileyen bir unsur olurken yılın son iki ayında hizmet yıllık enflasyonundaki artışta gıda fiyatlarındaki görünüm ve döviz kuru gelişmeleri öne çıkmıştır. 2020 yılının başında düşük baz sebebiyle artış kaydeden enerji yıllık enflasyonu, sonrasında Mayıs ayına kadar salgın hastalığa bağlı olarak uluslararası petrol fiyatlarındaki sert düşüş ile birlikte gerilemiştir. Takip eden dönemde uluslararası petrol fiyatlarındaki toparlanmanın yanı sıra döviz kuru gelişmeleri ile artış gösteren ve yüksek seyreden enerji yıllık enflasyonunu, yönetilen fiyatlar kaynaklı yüksek baz etkileri bir miktar sınırlamıştır. Ekim ayında elektrik fiyatlarında yapılan artışı bir önceki yılın elektrik fiyat ayarlamasındaki yüksek baz sınırlarken yıllık enflasyonda gerileme gözlenmiştir. Enerji yıllık enflasyonu uluslararası petrol fiyatlarının da etkisiyle yılın son iki ayında bir miktar artış kaydetmiştir.

Arz - Talep Gelişmeleri, Dış Denge ve İstihdam Piyasası

İktisadi faaliyet 2019 yılının ikinci yarısında finansal koşullardaki iyileşme ve kredilerdeki ivmelenmeyle birlikte yurt içi talep kaynaklı güç kazanmış ve 2019 yıl geneli büyümesi yüzde 0,9 oranında gerçekleşmiştir.

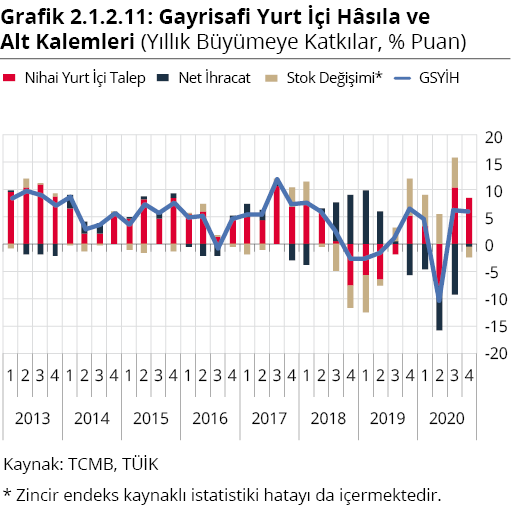

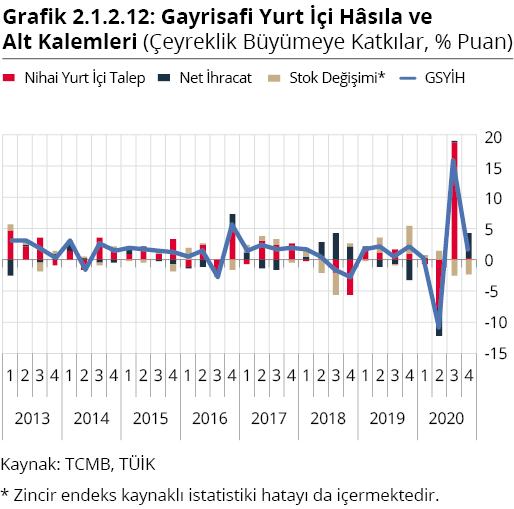

İktisadi faaliyetteki güçlü seyir 2020 yılı Ocak-Şubat döneminde devam etmiştir. Mart ayının ikinci yarısından itibaren koronavirüs salgınına bağlı gelişmeler iktisadi faaliyeti dış ticaret, turizm ve iç talep kanallarıyla sınırlamaya başlamıştır. Salgına bağlı olarak Mart ayı ortalarından itibaren iktisadi faaliyette gözlenen yavaşlama artan tedbirlerle Nisan ayında belirginleşmiş ve sektörler geneline yayılmıştır. İktisadi faaliyette kademeli normalleşme adımlarıyla birlikte Mayıs ayında toparlanma başlamış; uygulamaya konulan parasal ve mali tedbirler, ekonominin üretim potansiyelini destekleyerek iktisadi faaliyetteki toparlanma sürecine katkı yapmıştır. Ancak Nisan ayındaki zayıf seyrin etkisiyle Gayrisafi Yurt İçi Hâsıla (GSYİH) ikinci çeyrekte bir önceki döneme ve bir önceki yıla kıyasla, sırasıyla yüzde 11 ve yüzde 10,3 oranında daralmıştır (Grafik 2.1.2.11 ve Grafik 2.1.2.12). 2020 yılının üçüncü çeyreğinde ise iktisadi faaliyet normalleşme süreci ve parasal genişleme ile güçlü kredi ivmesinin desteğiyle iç talep kaynaklı olarak V tipi belirgin bir toparlanma kaydetmiş ve salgın öncesi seviyesini aşmıştır (Grafik 2.1.2.12). Bu dönemde toparlanma geniş bir sektörel yayılım sergilemiş, ancak salgından olumsuz etkilenen hizmet sektörlerindeki iyileşme daha sınırlı kalmıştır. Son çeyreğe ilişkin veriler, iktisadi faaliyetteki artışın güçlü kredi ivmesinin birikimli etkileri ve ihracattaki olumlu seyre bağlı olarak ivme kaybederek sürdüğüne işaret etmiştir. Bu dönemde, GSYİH bir önceki döneme ve bir önceki yıla kıyasla sırasıyla yüzde 1,7 ve yüzde 5,9 oranında artmıştır. Son çeyrekte dönemlik büyümenin kaynağı net ihracat olurken, nihai yurt içi talebin dönemlik büyümeye katkısı 0,3 puan ile sınırlı kalmıştır (Grafik 2.1.2.12). Bu görünüm altında, 2020 yılı büyümesi yüzde 1,8 olarak gerçekleşmiştir.

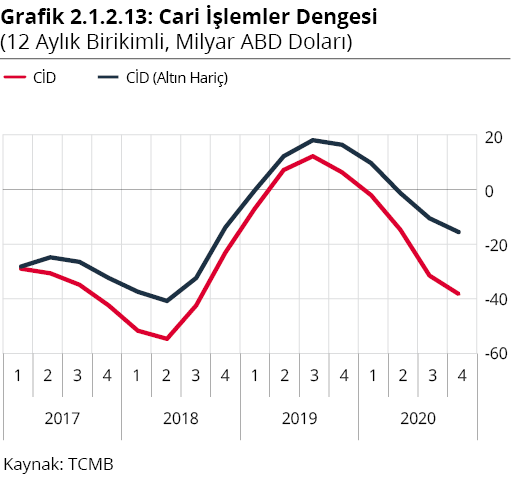

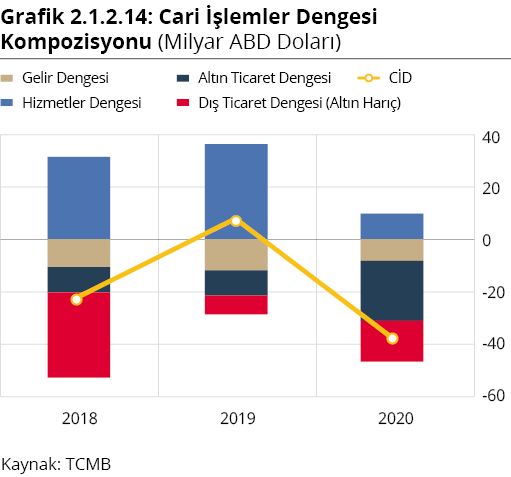

2019 yılındaki dengelenme sürecinde hızlı bir iyileşme kaydeden cari işlemler dengesi, 2019 yılı son çeyreğinden itibaren faaliyetin güç kazanmasıyla birlikte düşüş eğilimine girmiştir (Grafik 2.1.2.13). Bu düşüş eğilimi salgına bağlı hareket kısıtlamalarının dış ticaret dengesi ve turizm üzerindeki olumsuz etkilerine bağlı olarak ikinci çeyrekte ivme kazanmıştır. Takip eden dönemde mal ihracatındaki hızlı toparlanmaya karşın, güçlü kredi genişlemesinin ithalat üzerindeki artırıcı etkisi ve yurt içi yerleşiklerin artan altın talebi cari işlemler açığının artmasında rol oynamıştır. Öte yandan, salgına bağlı olarak turizm ve taşımacılık gelirlerinin sekteye uğraması, hizmet dengesinin cari dengeye sağladığı olumlu katkıyı sınırlamıştır (Grafik 2.1.2.14). Bu çerçevede 2020 yılında cari işlemler açığı 36,7 milyar ABD dolarına yükselmiştir. Bu görünüm dış finansman ihtiyacını artırırken, sermaye akımlarındaki zayıf seyir nedeniyle cari açık büyük ölçüde rezervlerle finanse edilmiştir. Bu dönemde reel kesimin dış borç azaltma süreci de devam etmiştir.

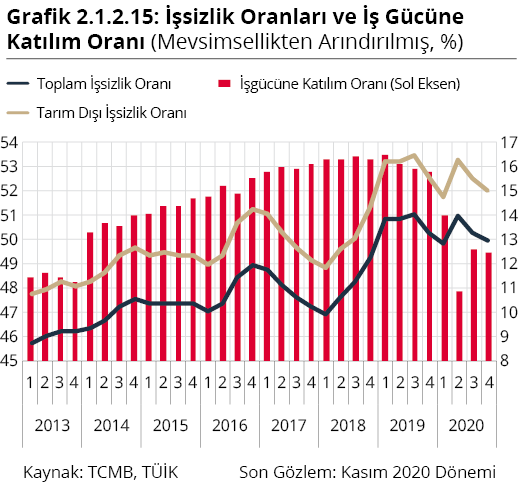

2019 yılı son çeyreğinde iktisadi faaliyetin güç kazanmasıyla birlikte işsizlik oranlarında başlayan gerileme, iş gücüne katılım oranındaki düşüşün de etkisiyle, 2020 yılı ilk çeyreğinde devam etmiştir. Ancak, salgına bağlı işyeri kapatmaları, kapasite kısıtlamaları ve iktisadi faaliyetteki yavaşlamanın iş gücü piyasasına yansımaları ikinci çeyrekte belirginleşmiş, bu dönemde, istihdam kayıpları hizmetlerde daha belirgin olmak üzere tüm ana sektörlere yayılmış ve yaklaşık 2 milyon kişiye ulaşmıştır. Ancak iş gücüne katılım oranında süregelen düşüşün belirginleşmesiyle, istihdam azalışlarının işsizlik oranlarına yansıması sınırlı kalmıştır. Bu dönemde, kısa çalışma ödeneği başta olmak üzere işsizlik sigorta fonu ve cari transferler aracılığıyla sağlanan destekler, hanehalkı gelir kayıplarının sınırlanması ve kayıtlı istihdamın korunması açısından kritik rol oynamıştır. Üçüncü çeyrekte, iktisadi faaliyetteki güçlü toparlanma iş gücü piyasasına da yansımış, katılım oranlarındaki toparlanmaya rağmen istihdam artışlarına bağlı olarak işsizlik oranlarında düşüş gerçekleşmiştir. Son çeyrekte ise iktisadi faaliyetin artış hızındaki yavaşlama ve artan salgın tedbirlerinin iş gücü piyasası üzerindeki kısıtlayıcı etkileri gözlenmeye başlamıştır. Bu dönemde, iş gücüne katılım oranı kısıtlamaların etkisiyle yataya yakın bir seyir izlerken, işsizlik oranlarındaki düşüş eğilimi yavaşlamıştır (Grafik 2.1.2.15).