İktisadi faaliyet 2021 yılının ilk çeyreğinde salgının sınırlayıcı etkilerine rağmen, iç ve dış talep kaynaklı olarak gücünü korumuştur. Mart ayı başında salgın kısıtlamalarının gevşetilmesiyle birlikte hizmetler ve bağlantılı sektörlerde iktisadi faaliyet canlanmıştır. Yılın ikinci çeyreğinde ise iktisadi faaliyet salgın kısıtlamaları ve finansal koşullardaki sıkılaşmayla birlikte bir miktar ivme kaybetse de uzun dönem eğiliminin üzerinde kalmaya devam etmiştir. Üçüncü çeyrekte iç talep ve net ihracat yıllık büyümeye katkısını sürdürmüş ve bu dönemde yıllık büyüme oranı yüzde 7,5, çeyreklik büyüme oranı ise yüzde 2,8 olarak gerçekleşmiştir. Aşılamanın toplumun geneline yayılması salgından olumsuz etkilenen hizmetler, turizm ve bağlantılı sektörlerin canlanmasına ve iktisadi faaliyetin daha dengeli bir bileşimle sürdürülmesine olanak tanımıştır. Yılın son çeyreğinde iktisadi faaliyet güçlü seyrini devam ettirmiştir. Bu dönemde yıllık büyümenin sürükleyicisi nihai yurt iç talep olurken, net ihracatın yıllık büyümeye katkısı devam etmiş, Gayrisafi Yurt İçi Hasıla (GSYİH) yıllık bazda yüzde 9,1, bir önceki çeyreğe kıyasla yüzde 1,5 oranında artış kaydetmiştir. Bu görünüm altında, GSYİH 2021 yılında yüzde 11 oranında artmış ve uzun dönem eğiliminin üzerinde kalmıştır.

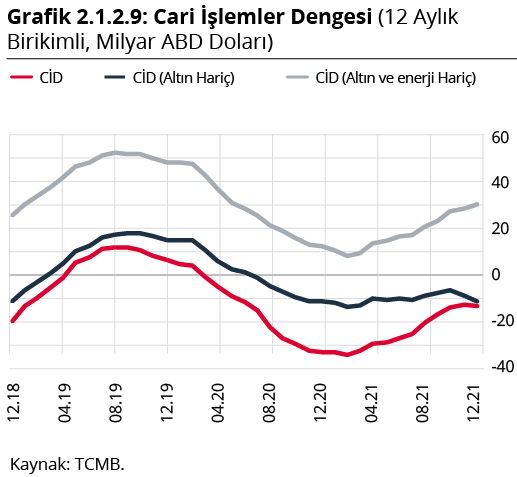

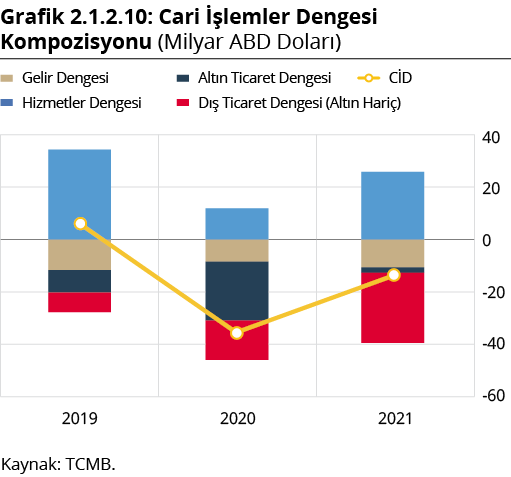

Miktar bazında değerlendirildiğinde, 2021 yılında ihracat küresel talepteki hızlı toparlanmanın katkısıyla güçlü seyrini sürdürürken, iktisadi faaliyetteki canlanmaya karşın ithalat yataya yakın seyretmiştir. Aşılamanın hızlanması ve kısıtlamaların kaldırılmasıyla birlikte hizmet gelirleri belirgin bir toparlanma kaydetmiş ve hizmet dengesinin cari dengeye sağladığı olumlu katkı artmıştır. Böylece, emtia fiyatlarındaki artışa karşın dış ticaretteki reel dengelenme, altın ithalatındaki gerileme ve hizmet gelirlerindeki artışla birlikte 2021 yılında cari işlemler dengesinde iyileşme görülmüştür. Cari işlemler açığı 2021 yılında 14,9 milyar ABD dolarına gerilemiştir. Sermaye akımlarındaki toparlanma ve reel sektörün borç çevrim oranlarındaki artış cari açığın finanse edilmesine katkı sağlamıştır.

İktisadi faaliyetteki güçlü seyir iş gücü piyasasına da olumlu yansımıştır. Tarım dışı istihdam öncelikle sanayi sektörünün katkısı ile toparlanmaya başlamış, hizmet sektörünün sınırlı katkısına rağmen 2021 yılı ilk çeyreğinde salgın öncesi düzeylere ulaşmıştır. Yılın üçüncü çeyreğinde, hizmet istihdamı açılmanın ve turizmdeki olumlu seyrin katkısıyla ilgili sektörler kanalıyla, sanayi istihdamı ise güçlü seyreden ihracatın desteğiyle artışını sürdürmüştür. Hizmet istihdamındaki toparlanmayla birlikte tarım dışı istihdam ve tüm alt bileşenleri salgın öncesi seviyelerini aşmıştır. Yılın son çeyreğinde de iş gücü piyasasındaki iyileşme iktisadi faaliyet görünümüyle uyumlu olarak devam etmiştir. İstihdam, açılmanın ve turizmdeki olumlu seyrin katkısıyla hizmetler ve sanayi sektörleri öncülüğünde artış eğilimini korurken, iş gücüne katılım oranındaki artış işsizlik oranlarının düşüşünü sınırlayan bir etken olmuştur.

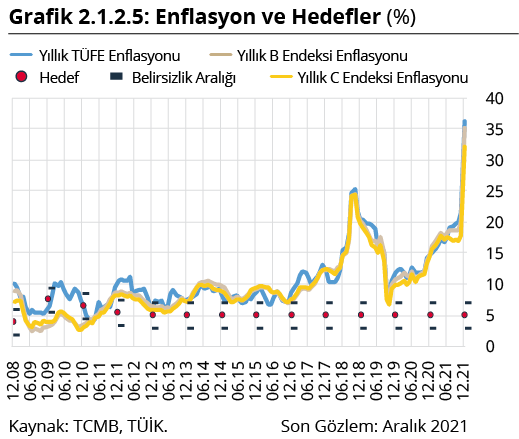

Tüketici fiyatları yıllık enflasyonu 2021 yılı genelinde, kapanmaya bağlı olarak iktisadi faaliyetin kesintiye uğradığı Mayıs ayı dışında yukarı yönlü seyretmiş ve yıl sonunda yüzde 36,08 olarak gerçekleşmiştir. Enflasyondaki artışın temel belirleyicileri, talep ve maliyet unsurları, tedarik süreçlerindeki aksaklıklar gibi arz yönlü unsurlar, uluslararası gıda ve diğer emtia fiyatlarındaki artış, döviz kuru gelişmeleri ve yönetilen/yönlendirilen fiyatlardaki artışlar olmuştur. Üretici fiyatları 2021 yılında yüzde 79,89 oranında artmıştır. Bu gelişmede, döviz kuru gelişmeleri yanında, başta enerji olmak üzere emtia fiyatlarındaki artışlar ve arz kısıtları önemli bir rol oynamıştır. 2021 yılında enflasyon eğiliminde de artış gözlenmiş, çekirdek enflasyon göstergelerinden B ve C endeksinin yıllık enflasyon oranları sırasıyla yüzde 34,89 ve 31,88’e yükselmiştir.

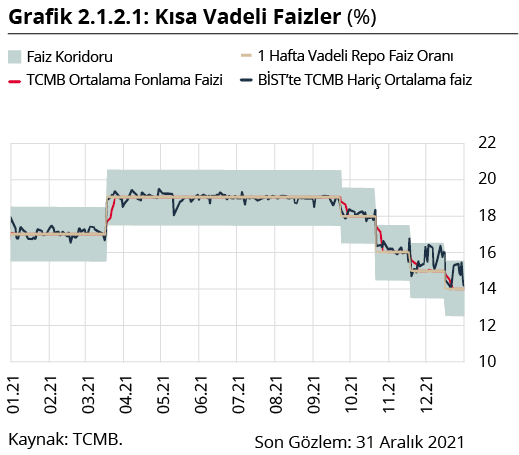

Mart ayında güçlü bir parasal sıkılaşma yapılmış ve politika faizi yüzde 17’den yüzde 19’a yükseltilmiştir. TCMB, 2021 yılının ikinci çeyreğinde, parasal duruşun dezenflasyon sürecini en kısa sürede tesis edecek ve orta vadeli hedeflere ulaşılmasını sağlayacak bir sıkılık düzeyinde belirlenmeye devam edeceği yönünde bir iletişimde bulunmuştur. Bu çerçevede, Nisan-Ağustos döneminde politika faizini sabit tutmuştur. Para politikasının etkileyebildiği talep unsurları, çekirdek enflasyon gelişmeleri ve arz şoklarının yarattığı etkilerin ayrıştırılmasına yönelik analizler değerlendirilerek politika faizinde Eylül-Aralık döneminde toplamda 500 baz puan indirim yapılmıştır. Böylelikle, Aralık ayında, arz yönlü ve para politikası etki alanı dışındaki arızi faktörlerin fiyat artışları üzerinde oluşturduğu geçici etkilerin ima ettiği alanın kullanımının tamamlanmasına karar verilmiştir.

TCMB, 1 Temmuz 2021 tarihli duyurusu ile sürdürülebilir fiyat istikrarı amacı doğrultusunda, parasal aktarım mekanizmasının etkinliğinin artırılması amacıyla ZK düzenlemesinde değişikliğe gitmiştir. Söz konusu duyuruda, TL ZK’ların döviz cinsinden tesis edilebilmesi imkânı azami oranının 6 Ağustos 2021 tesis başlangıcı itibarıyla yüzde 20’den yüzde 10’a düşürüldüğü ve söz konusu imkânın 1 Ekim 2021 tesis tarihinde sonlandırılacağı da bildirilmiştir. 9 Kasım 2021 tarihli basın duyurusunda ise TL ZK’ların standart altın cinsinden tesis edilmesi imkânı azami oranının yüzde 15’ten yüzde 10’a düşürüldüğü ve söz konusu imkânın kademeli olarak azaltılarak sonlandırılacağı açıklanmıştır. 21 Aralık 2021 tarihli duyuruda ise bankacılık sistemindeki toplam mevduat/katılım fonu içinde Türk lirasının payının artırılması amacıyla yurt içi yerleşik gerçek kişilerin 20 Aralık 2021 tarihinde mevcut olan döviz tevdiat hesaplarının ve döviz cinsinden katılım fonlarının TL vadeli mevduat ve katılma hesaplarına dönüşmesi halinde mevduat ve katılım fonu sahiplerine destek sağlanmasına karar verildiği ilan edilmiş ve bu kapsamda dönüşen tutarlar ZK yükümlülüğünden de muaf tutulmuştur. 29 Aralık 2021 tarihli duyuru ile bu defa altın cinsinden mevduat ve katılım fonlarının hesap sahibinin talebi üzerine TL vadeli hesaplara dönüşmesi halinde mevduat ve katılma hesabı sahiplerine destek sağlanmasına karar verildiği açıklanmıştır.

Para Politikası Gelişmeleri

TCMB, 2021 yılı Ocak ayında politika faizini yüzde 17 seviyesinde sabit bırakırken karar metninde, para politikası duruşu sıkılığının enflasyonda kalıcı düşüşe ve fiyat istikrarına işaret eden güçlü göstergeler oluşana kadar korunacağını belirtmiştir. Ocak Enflasyon Raporu’nda, Kasım ve Aralık aylarında gerçekleştirilen güçlü parasal sıkılaşmanın etkilerinin ilerleyen dönemde belirgin hale geleceği, böylece enflasyon üzerinde etkili olan talep ve maliyet unsurlarının kademeli olarak zayıflayacağı yönünde bir çerçeve ortaya konulmuştur. Şubat ayında politika faizi sabit tutulurken, Mart ayında TCMB, enflasyon beklentileri, fiyatlama davranışları ve orta vadeli enflasyon görünümü üzerindeki yukarı yönlü riskleri dikkate alarak, güçlü bir ilave parasal sıkılaştırma yapılmasına karar vermiştir. Söz konusu dönemde politika faizi yüzde 17’den yüzde 19’a yükseltilirken, enflasyonda kalıcı düşüşe ve fiyat istikrarına işaret eden güçlü göstergeler oluşana kadar sıkı para politikası duruşunun kararlılıkla uzun bir müddet sürdürüleceği mesajı yinelenmiştir. Nisan ayında ise enflasyon görünümü üzerinde devam eden risklere vurgu yapılarak politika faizi sabit tutulmuştur.

Mayıs ayında, parasal sıkılaştırmanın krediler ve iç talep üzerindeki yavaşlatıcı etkilerinin gözlenmeye başlandığı ancak, talep ve maliyet unsurlarının, bazı sektörlerdeki arz kısıtlarının ve enflasyon beklentilerindeki yüksek seviyelerin, fiyatlama davranışları ve enflasyon görünümü üzerinde risk oluşturmaya devam ettiği vurgulanmıştır. Haziran ayında TCMB, gerçekleştirilen parasal sıkılaştırmanın etkisiyle kredilerin ılımlı bir seyir izlediğini belirterek kredilerin seyri ve kompozisyonunun makroekonomik istikrar açısından yakından takip edildiğinin altını çizmiştir. Türkiye’de aşılama hızının ivme kazanması ve salgın kısıtlamalarının kalkmasıyla birlikte yılın ikinci yarısında dış denge olumlu seyretmiş ve iktisadi faaliyet daha dengeli bir bileşime kavuşmuştur. Bu çerçevede, TCMB, Mayıs-Ağustos döneminde politika faizini yüzde 19 düzeyinde sabit tutmuştur. Ayrıca, TCMB, sürdürülebilir fiyat istikrarı amacı doğrultusunda, parasal aktarım mekanizmasının etkinliğinin artırılması amacıyla ZK düzenlemesinde değişikliğe değişikliğe gittiğini 1 Temmuz 2021 tarihinde duyurmuştur. Döviz cinsi ZK oranları tüm vade dilimlerinde 200 baz puan artırılırken, Türk lirası ZK’ların döviz cinsinden tesis edilmesi imkânının kademeli olarak azaltılarak Ekim ayında sonlandırılacağı açıklanmıştır. Eylül ayında YP mevduat/katılım fonuna uygulanan ZK oranları 1 Ekim 2021 tesis tarihinde yürürlüğe girmek üzere tüm vade dilimlerinde 200 baz puan artırılmıştır.

Eylül ve Ekim aylarındaki toplantılarda, parasal duruşun krediler ve iç talep üzerindeki yavaşlatıcı etkilerinin sürdüğü vurgulanmıştır. Enflasyondaki yükselişin arz yönlü arızi unsurlardan kaynaklandığı değerlendirmesiyle politika faizi Eylül ve Ekim aylarında toplamda 300 baz puan indirilmiştir. Ekim ayında TCMB arz yönlü arızi unsurlardan kaynaklı olarak politika faizinde yapılan aşağı yönlü düzeltme için yıl sonuna kadar sınırlı bir alan kaldığı değerlendirmesinde bulunmuştur.

Kasım ayı toplantısında, para politikasının etkileyebildiği talep unsurları, çekirdek enflasyon gelişmeleri ve arz şoklarının yarattığı etkilerin ayrıştırılmasına yönelik analizler değerlendirilmiş ve politika faizi 100 baz puan indirilerek yüzde 15 olarak belirlenmiştir. 2021 yılının son toplantısında TCMB, politika faizini 100 baz puan daha düşürerek arz yönlü ve para politikası etki alanı dışındaki arızi faktörlerin fiyat artışları üzerinde oluşturduğu geçici etkilerin ima ettiği alanın kullanımının tamamlanmasına karar vermiştir. Sonuç olarak, Eylül-Aralık döneminde politika faizi toplamda 500 baz puan düşürülerek yüzde 14 düzeyine indirilmiştir (Grafik 2.1.2.1). Alınmış olan kararların birikimli etkilerinin 2022 yılının ilk çeyreğinde yakından takip edileceği ve bu dönemde fiyat istikrarının sürdürülebilir bir zeminde yeniden şekillenmesi amacıyla geniş kapsamlı politika çerçevesi gözden geçirme sürecinin yürütüleceği açıklanmıştır.

TCMB, sürdürülebilir fiyat istikrarı amacı doğrultusunda, parasal aktarım mekanizmasının etkinliğinin artırılması amacıyla ZK düzenlemesinde değişikliğe gittiğini 9 Kasım 2021 tarihinde duyurmuştur. Döviz cinsi ZK oranları tüm vade dilimlerinde 200 baz puan artırılırken, Türk lirası ZK’ların altın cinsinden tesis edilmesi imkânının azami oranı yüzde 15’ten yüzde 10’a düşürülmüş ve bu imkânın kademeli olarak sonlandırılacağı açıklanmıştır. 21 Aralık 2021 tarihli duyuruyla ise bankacılık sistemindeki toplam mevduat/katılım fonu içinde TL’nin payının artırılması amacıyla yurt içi yerleşik gerçek kişilerin 20 Aralık 2021 tarihinde mevcut olan döviz tevdiat hesaplarının ve döviz cinsinden katılım fonlarının TL vadeli mevduat ve katılma hesaplarına dönüşmesi halinde mevduat ve katılım fonu sahiplerine destek sağlanmasına karar verildiği ilan edilmiştir. 29 Aralık 2021 tarihli duyuru ile bu defa altın cinsinden mevduat ve katılım fonlarının hesap sahibinin talebi üzerine TL vadeli hesaplara dönüşmesi halinde mevduat ve katılma hesabı sahiplerine destek sağlanmasına karar verildiği duyurulmuştur. Bu kapsamda dönüşen tutarların da ZK yükümlülüğünden muaf tutulmasına karar verilmiştir.

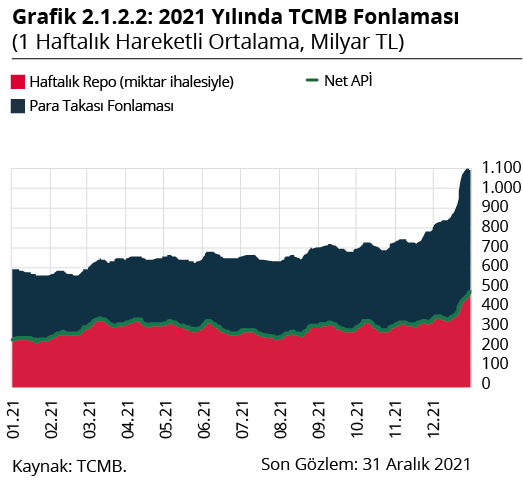

2021 yılında TCMB fonlaması sade bir operasyonel çerçevede açık piyasa işlemleri (APİ) ve para takası işlemleri kanalıyla yapılmıştır. Sistemin fonlama ihtiyacı bir önceki yıl sonuna göre yaklaşık olarak 474 milyar TL yükselerek 31 Aralık 2021 itibarıyla 1.089 milyar TL seviyesinde gerçekleşmiştir. 2021 yılında, para tabanı gelişmeleri, TL karşılığı döviz işlemleri ile Hazine’nin net borçlanma tutarındaki artış sistemin fonlama ihtiyacını artırıcı, reeskont kredileri kullandırımları ise azaltıcı etkiye sebep olmuştur. 2020 yıl sonunda 338 milyar TL olan para takası işlem tutarı, yaklaşık olarak 261 milyar TL artarak 31 Aralık 2021 tarihi itibarıyla 599 milyar TL seviyesine yükselmiştir. 2020 yıl sonunda 277 milyar TL olan net APİ ise yaklaşık 213 milyar TL artarak 31 Aralık 2021 tarihi itibarıyla 490 milyar TL seviyesine ulaşmıştır (Grafik 2.1.2.2).

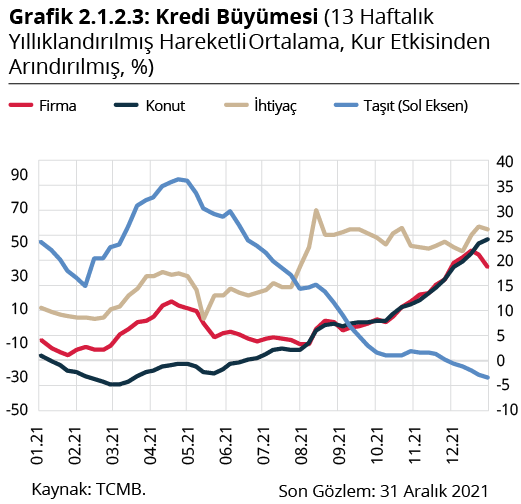

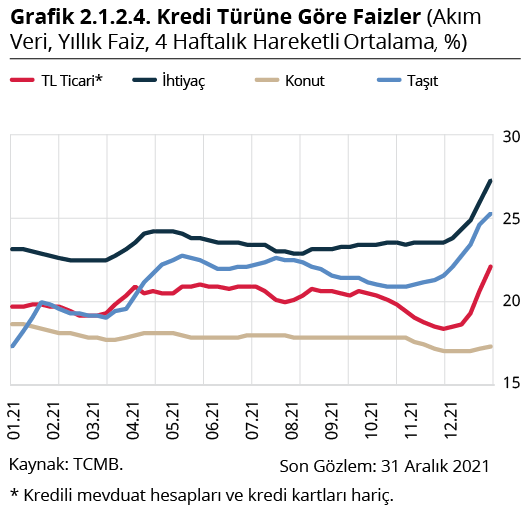

Mart ayında gerçekleştirilen parasal sıkılaştırmanın krediler üzerindeki yavaşlatıcı etkileri yılın ikinci çeyreğinde gözlenmeye başlanmakla birlikte, bireysel kredi kullanımında Mayıs ayı sonundan itibaren belirgin bir artış olmuştur. Bu artışta büyük ölçüde tam açılma ile birlikte ertelenmiş talebin güçlü bir şekilde devreye girmesinin etkili olduğu değerlendirilmektedir. Bireysel kredi büyümesinin ılımlı seyre dönmesi amacıyla Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) tarafından Temmuz ve Eylül aylarında alınan kararlar ile birlikte makroihtiyati çerçeve güçlendirilmiştir. Eylül ayından itibaren para politikası duruşunda yapılan güncellemeler sonrasında ticari kredi büyümesinde toparlanma gözlenmiştir (Grafik 2.1.2.3). TCMB’nin Eylül-Aralık döneminde politika faizini toplamda 500 baz puan düşürmesinin etkisiyle bankaların yurt içi fonlama maliyetleri azalmış, mevduat faiz oranları gerilemiştir. Konut kredisi faiz oranı yataya yakın seyrederken, ihtiyaç kredisi faiz oranı artmış, ticari kredi faiz oranında gözlenen düşüş Aralık ayı itibarıyla tekrar artış eğilimi sergilemiştir (Grafik 2.1.2.4).

Enflasyon Gelişmeleri

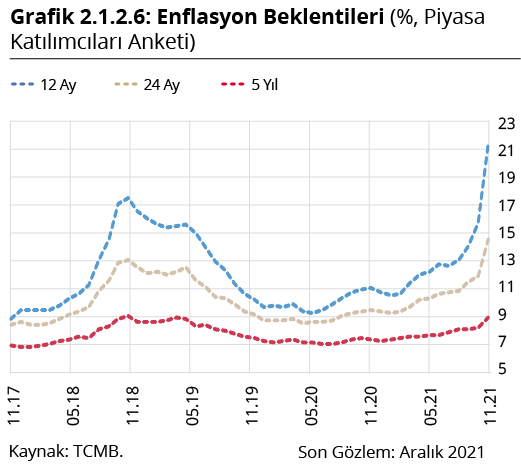

Tüketici yıllık enflasyonu 2021 yılı genelinde, kapanmanın yaşandığı Mayıs ayı haricinde, yukarı yönlü seyrini devam ettirmiş ve yıl sonunda döviz piyasasında yaşanan sağlıksız fiyat oluşumlarının neden olduğu maliyet etkisinin ötesine geçen fiyatlama davranışlarındaki bozulma sonucu ivmelenerek yılı yüzde 36,08 seviyesinde tamamlamıştır (Grafik 2.1.2.5). 2021 yılında enflasyondaki artışın temel belirleyicisi Türk lirasındaki değer kaybı olurken, ithalat fiyatları ve işlenmemiş gıda fiyatları da enflasyona artış yönünde katkı vermiştir. Emtia fiyatları, küresel arz ve talep koşullarının etkisiyle başta enerji olmak üzere metal ve tarımsal emtialarda sert artışlar kaydetmiştir. Taşımacılık maliyetleri, tarımsal kuraklık, tedarik sürecindeki aksaklıklar gibi arz yönlü unsurlar da enflasyon görünümünü olumsuz etkilemiştir. Bu görünüm, enflasyon beklentilerinde de artışa neden olmuştur (Grafik 2.1.2.6). Bu gelişmeler sonucunda üretici enflasyonu yükseliş eğilimini yıl boyunca sürdürmüş, Aralık ayı itibarıyla yüzde 79,89’a ulaşmıştır. Bu çerçevede, 2021 yılında enflasyonun eğiliminde bir artış gözlenmiş, çekirdek göstergelerden B ve C’nin yıllık enflasyonları sırasıyla yüzde 34,89 ve yüzde 31,88’e yükselmiştir.

Yıllık enflasyondaki artışın ana sürükleyicileri temel mal, gıda ve enerji grupları olmuştur. Kur geçişkenliğinin yüksek olduğu temel mal grubu enflasyonunda yıl genelinde yüksek seviyeler korunmuş, bu görünümde döviz kuru ve uluslararası fiyat gelişmelerinin etkileri hissedilmiştir. Yıl genelinde otomobil sektöründe araç temin sıkıntıları yaşanmış, Ağustos ayındaki Özel Tüketim Vergisi (ÖTV) matrah artırımı düzenlemesi sınırlı da olsa temel mal grubu enflasyonunu olumlu yönde etkilemiştir. Temel mal grubunda yıllık enflasyon Aralık ayında döviz kuru gelişmelerinin yansımalarıyla özellikle dayanıklı tüketim malları öncülüğünde artış kaydetmiştir.

Gıda yıllık enflasyonu 2021 yılının ilk çeyreğinde temelde taze meyve ve sebzedeki görünüm kaynaklı olarak bir miktar yavaşlamış, ikinci ve üçüncü çeyrekte ise uluslararası tarımsal emtia ve gıda fiyatlarındaki görünüm, kur gelişmeleri, olumsuz iklim koşulları ve belirli ürünlerdeki arz sıkıntılarına bağlı olarak yükseliş kaydetmiştir. 2021 yılında başta buğday ve arpa olmak üzere hububat ürünlerinde rekolte kayıpları yaşanmış, ithal maliyetlerle birlikte yem ve gübre gibi temel girdi fiyatlarında kayda değer artışlar izlenmiştir. Ekim ve Kasım aylarında taze meyve ve sebze fiyatlarında görülen düzeltme ve baz etkisiyle bir miktar gerileyen gıda yıllık enflasyonu, Aralık ayında girdi maliyetlerinin seyrine istinaden yükselmiş ve tüketici enflasyonundaki artışın sürükleyicilerinden biri olmuştur.

2020 yılında salgın hastalığa bağlı olarak önemli ölçüde gerileyen uluslararası enerji fiyatları 2021 yılında yüksek oranlı artışlar sergilemiştir. Bir önceki yılı yaklaşık 50 ABD doları seviyesinde tamamlayan brent tipi ham petrol fiyatları, Ekim ayında 80 ABD dolarının üzerini görmüştür. Bu dönemde doğal gaz, propan, bütan gibi enerji kalemlerinin uluslararası fiyatları belirgin şekilde yükselmiştir. Bu görünüm altında, 2021 yılında enerji enflasyonu üzerinde elektrik ve doğal gaz gibi yönetilen/yönlendirilen fiyatlardaki ayarlamalar baskı oluştururken, eşel mobil sistemi ve bu sistemin etkinliğini artıran tavan fiyat uygulamaları fiyat baskılarını sınırlayıcı unsurlar olmuştur. Mayıs ayında eşel mobil sisteminin uyarlanması ve tavan fiyat uygulamasının kaldırılmasının etkileri, izleyen aylarda enerji fiyatları üzerinde hissedilmiştir. Ekim ayında akaryakıt ürünlerinde ÖTV miktarının sıfırlanmasıyla eşel mobil sistemi sınırına ulaşmış, böylelikle Türk lirası cinsi uluslararası petrol fiyatlarındaki gelişmeler yurt içi akaryakıt fiyatlarına doğrudan yansımaya başlamıştır. Yılın son çeyreğinde ise Türk lirasında gözlenen değer kaybının akaryakıt, kömür, tüpgaz kalemlerine yansımasıyla enerji enflasyonu önemli ölçüde hızlanmıştır.

Hizmet grubu yıllık enflasyonu yılın ilk iki ayında yatay sayılabilecek dar bir aralıkta dalgalandıktan sonra, Mart ayında kontrollü normalleşme sürecinin bazı alt kalemler üzerindeki yukarı yönlü etkisi ve özel iletişim vergisindeki artışın gecikmeli yansımasıyla artış kaydetmiştir. İkinci çeyrekte hizmet yıllık enflasyonunun seyrinde gıda enflasyonu görünümü, geçmiş enflasyona endeksleme, eğitim sektöründe geçici Katma Değer Vergisi (KDV) indirimlerinin sona ermesi ve döviz kuru gelişmelerine bağlı etkilerin yanı sıra gerek bu yıl gerekse geçen yıl gerçekleşen kapanma ve açılma kararlarının etkileri izlenmiştir. Üçüncü çeyrekte normalleşme ve turizmdeki görünümle birlikte hizmet sektöründe enflasyon bir miktar daha artmıştır. Hizmet yıllık enflasyonunda yılın son iki ayındaki ivmelenmede ise döviz kuru gelişmeleri ve gıda fiyatlarındaki görünümün yansımaları öne çıkmıştır.

Arz - Talep Gelişmeleri, Dış Denge ve İstihdam Piyasası

İktisadi faaliyet 2021 yılının ilk yarısında salgının sınırlayıcı etkilerine rağmen, iç ve dış talep kaynaklı olarak güçlü seyretmiş, yılın ikinci yarısında ise dış talebin artan etkisiyle gücünü korumuştur. Yıl genelinde aşılamanın toplumun geneline yayılarak hızlanması salgından olumsuz etkilenen hizmetler ve turizm sektörlerinin canlanmasına ve iktisadi faaliyetin daha dengeli bir bileşimle sürdürülmesine olanak tanımıştır.

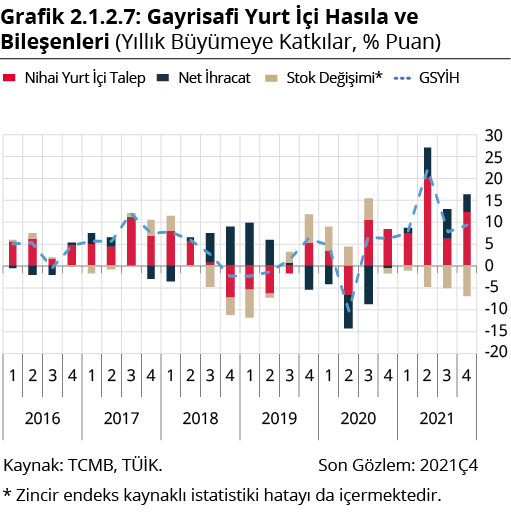

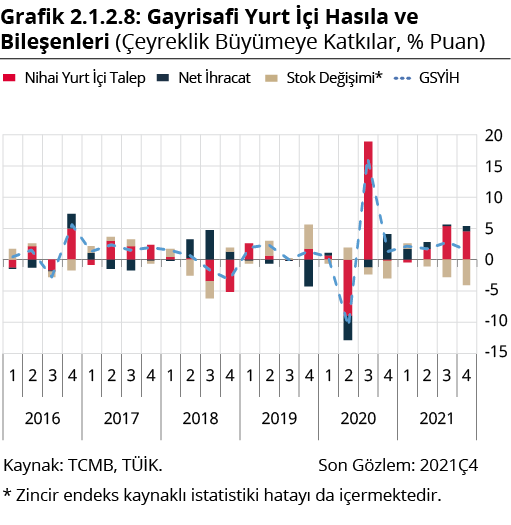

İktisadi faaliyet yılın ilk çeyreğinde güçlü bir seyir izlemiş ve GSYİH yıllık bazda yüzde 7,3 oranında, bir önceki çeyreğe göre ise yüzde 2,2 oranında artmıştır (Grafik 2.1.2.7). Bu dönemde, hizmetler katma değeri salgın kaynaklı kısıtlamaların etkisiyle büyümeye sınırlı katkı verirken finansal koşullardaki sıkılaşmayla birlikte nihai yurt içi talep özel tüketim kaynaklı yavaşlamış, toplam yatırımlar ve net ihracat dönemlik büyümeye pozitif katkı yapmıştır (Grafik 2.1.2.8). Yılın ikinci çeyreğinde, salgın tedbirlerinin sınırlayıcı etkileri ve finansal koşullardaki sıkılaşmayla birlikte iktisadi faaliyet bir miktar yavaşlamış; ancak, kuvvetli baz etkisi nedeniyle yıllık büyüme yüzde 21,9 oranında gerçekleşmiştir. Haziran ayında başlayan normalleşme adımları ve sanayideki güçlü seyrin bağlantılı kalemlere yansımasıyla birlikte harcama yönünden bakıldığında dönemlik artışa özel tüketim başta olmak üzere hem nihai yurt içi talep hem de net ihracat katkı yapmıştır. İktisadi faaliyet yılın üçüncü çeyreğinde de açılma ve dış talebin etkisiyle güçlü seyretmiştir. GSYİH söz konusu çeyrekte yıllık bazda yüzde 7,5, dönemlik olarak ise yüzde 2,8 oranında yükselmiştir. Bu dönemde iç talebin artan katkısı açılmayla beraber salgından daha çok etkilenen sektörlerdeki (perakende ticaret, konaklama, yiyecek hizmetleri, vb.) hızlı toparlanmaya bağlı olarak özel tüketim harcamalarından gelmiştir. Yılın son çeyreğinde ise büyümenin sürükleyicisi özel tüketim kaynaklı nihai yurt içi talep olurken, net ihracatın büyümeye katkısı devam etmiş, GSYİH söz konusu çeyrekte yıllık bazda yüzde 9,1, dönemlik olarak ise yüzde 1,5 oranında yükselmiştir. Bu görünüm altında, GSYİH 2021 yılında yüzde 11 oranında artmış ve uzun dönem eğiliminin üzerinde kalmaya devam etmiştir. 2021 yılı genelinde özel tüketim büyümeye yüksek katkı verirken yıl genelinde güçlü seyreden dış talep koşullarının da etkisiyle net ihracatın yıllık büyümeye katkısı yaklaşık 5 puan civarında gerçekleşmiş, stoklar ise yıllık büyümeyi sınırlayıcı etkide bulunmuştur.

2021 yılında, küresel talepteki toparlanmaya paralel olarak dış ticarette artış yaşanırken, altın ithalatındaki gerileme ve hizmet gelirlerindeki toparlanmayla birlikte cari işlemler dengesinde iyileşme görülmüştür (Grafik 2.1.2.9). Küresel faaliyetteki olumlu gidişatın katkısıyla ihracat güçlü seyrini sürdürürken, ithalat emtia fiyatlarındaki yükselişin etkisiyle artmıştır. Fiyat etkilerinden arındırıldığında ise dış ticaretin reel bazda dengelenme kaydettiği gözlenmiştir. Aşılamanın hızlanması ve kısıtlamaların kaldırılmasıyla birlikte hizmet gelirleri üçüncü çeyrekte belirgin bir artış kaydetmiş ve hizmet dengesinin cari dengeye sağladığı katkı yükselmiştir (Grafik 2.1.2.10). Bu çerçevede 2021 yılında cari işlemler açığı 14,9 milyar ABD dolarına gerilemiştir. Sermaye akımlarındaki toparlanma ve reel sektörün borç çevrim oranlarındaki artış cari açığın finansmanına katkı sağlamıştır.

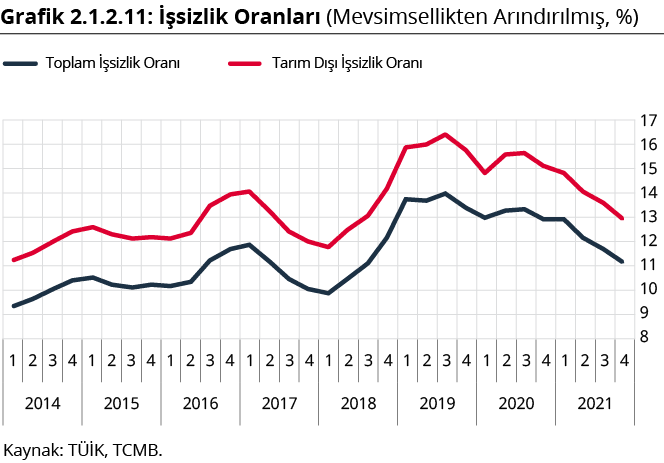

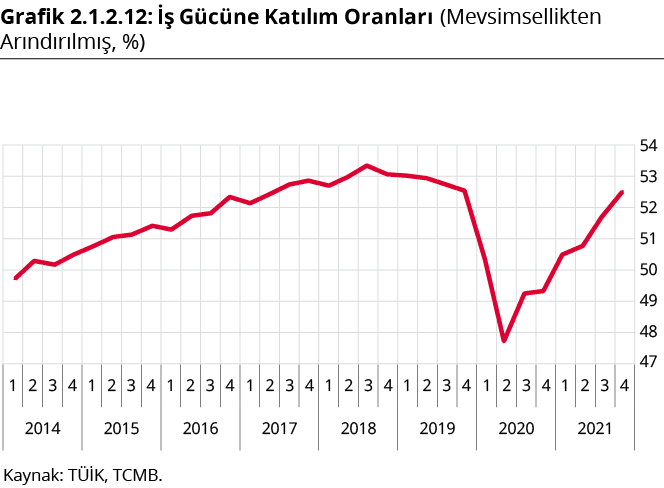

2021 yılında iktisadi faaliyette gözlenen güçlü seyir iş gücü piyasasına da olumlu yansımış ve işsizlik oranları düşmüştür. Yılın ilk çeyreğinde işsizlik oranları, iktisadi faaliyetteki güçlü seyre ve kısa çalışma ödeneği, işten çıkarma yasağı ve ücretsiz izin uygulamalarının devam etmesine rağmen salgın tedbirlerinin yavaşlatıcı etkileri ve katılım oranındaki artış sonucunda yatay seyretmiştir (Grafik 2.1.2.11). İstihdamdaki sektörel ayrışma devam etmiş, salgın kaynaklı belirsizliklerin ve hizmetler sektörüne yönelik kısıtlamaların seyri istihdamdaki toparlanmayı sınırlamıştır. Öte yandan, tarım dışı istihdam hizmet sektöründen gelen sınırlı katkıya rağmen sanayi sektörünün desteği ile yılın ilk çeyreğinde salgın öncesi düzeylere ulaşmıştır. Yılın ikinci çeyreğinde, iş gücüne katılım oranı dönemlik olarak sınırlı bir oranda artarken istihdamdaki artış işsizlik oranlarının düşüşünde etkili olmuştur (Grafik 2.1.2.12). Salgın kaynaklı kısıtlamaların kademeli olarak gevşetilmesi, aşılamaya ilişkin olumlu görünüm ve turizm sektöründe beklenen toparlanma hizmet istihdamını olumlu etkilemiş ancak istihdamdaki sektörel ayrışma devam etmiştir. Yılın üçüncü çeyreğinde, açılmanın iktisadi faaliyet üzerindeki etkisi iş gücü piyasasına da yansımış, işsizlik oranındaki düşüş istihdam artışıyla sağlanırken katılım oranındaki artış işsizlik oranındaki düşüşü sınırlamıştır. Bu dönemde istihdam, açılmanın ve turizmdeki olumlu seyrin etkisiyle hizmetler sektörünün öncülüğünde artış kaydetmiş, tarım dışı istihdam ve tüm sektörel bileşenleri salgın öncesi seviyelerini aşmıştır. Bu doğrultuda, istihdam gelişmeleri iktisadi faaliyette sektörler arasında gözlenmekte olan dengelenme ile uyumlu hareket etmektedir. Yılın son çeyreğinde de işgücü piyasasındaki iyileşme iktisadi faaliyet görünümüyle uyumlu olarak devam etmiştir. İstihdam, açılmanın ve turizmdeki olumlu seyrin katkısıyla hizmetler ve sanayi sektörleri öncülüğünde artış eğilimini korurken, iş gücüne katılım oranındaki artış işsizlik oranlarının düşüşünü sınırlayan bir etken olmayı sürdürmüştür.